Расчет показателей эффективности проекта

Содержание

Ближе к завершению работы над бизнес-планом инвестиционного проекта становится ясна общая картина того, насколько эффективными могут стать вложения в мероприятие в комплексе рассматриваемых аспектов. Надо признать, что предварительные и расчетные оценочные действия требуют высокой компетентности в сфере финансово-аналитической практики. Это связано с тем, что показатели эффективности проекта по составу и комбинаторике выходят далеко за рамки оценки локальных инвестиционных эффектов и зависят от многочисленных факторов.

Подготовительные мероприятия к расчетам

Расчет показателей эффективности инвестиционного проекта (ИП) опирается на информационный базис, подготавливаемый всем ходом подготовительной и собственно планировочной работы. Качество исходной и первично переработанной информации имеет первостепенное значение. На втором месте стоит тип проекта, соответствующего стадии жизненного цикла проектоустроителя, на третьем – виды рассматриваемой эффективности и т.д. Немаловажную роль играет соотношение эффектов различных стадий проекта. Все это в той или иной степени влияет на алгоритм подготовки к расчетам, вычислений и выводов по их результатам.

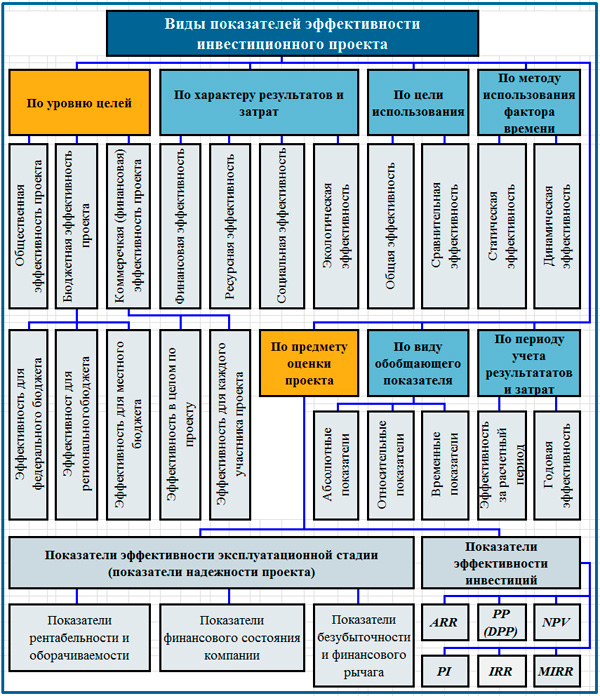

Виды показателей эффективности

Критерии для успешной реализации оценки эффективности проектов за последние десятилетия получили серьезное развитие. Качественные и количественные характеристики финансово-экономической направленности в своем выражении впитали в себя основные постулаты финансового менеджмента, АХД предприятия, методик оценки данных управленческого учета. Но центральное место в них занимает теория и практика инвестиционного анализа, который также подвержен эволюции в направлении системного подхода. Фундаментальное значение имеют Методические рекомендации по оценке эффективности инвестиционных проектов (II-ая редакция), выпущенные в середине 1999 г.

Именно данные рекомендации закладывают базис для осмысления анализа вложений в основной капитал с позиции цельного воззрения. Многосторонность позволяет вплотную подойти к делению показателей эффективности на виды, исходя из целевой направленности анализа. Цель анализа, конечно же, зависит от запроса заинтересованных сторон, желающих найти приемлемое решение об участии или запуске реализации уникальной задачи.

Вместе с тем, помимо целевой ориентации для классификации показателей, могут быть применены и другие критерии, такие как:

- характер результатов и затрат, среди которых социальные и экологические эффекты, например, не могут быть проигнорированы;

- метод использования фактора времени, который определяет ряд возможных искажений ценности получаемых от ИП выгод и издержек;

- период учета результатов и затрат для целей оценки эффективности;

- вид обобщающего показателя;

- предмет оценки эффективности ИП.

Представленные критерии не носят исключительного характера. Среди них выделяются два (по целевому ориентиру и по предмету оценки), для которых признаки деления показателей позволяют найти характеристики, определяющие взвешенное решение. Классификационная модель показателей эффективности показана ниже.

Локальным показателям эффективности инвестиций (NPV, PI, IRR, MIRR, PP, DPP) на нашем сайте уделено подробное внимание в отдельных тематических статьях. Виды эффективности ИП нами были охарактеризованы в материале, посвященном коммерческой эффективности инвестиционного проекта. Позволю себе напомнить основные виды показателей эффективности, разделенных по целевой направленности. Это специализированные критерии оценки:

- общественной эффективности ИП;

- коммерческой эффективности проекта;

- эффективности участия компании в инвестиционном мероприятии;

- эффективности вложения средств в акции компании;

- бюджетной эффективности;

- эффективности с позиции структур более высокого уровня.

Алгоритм подготовки и расчета показателей

Процесс формирования информационной основы для расчета показателей оценки ИП является результатом реализации мероприятий по разработке бизнес-плана и охватывает практически все ее этапы. Он исполняется итерационно, имеет множество циклов, в которых можно «кружиться» очень долго, наращивая качество цифр за счет учета все большего числа влияющих факторов. Увлекаться этим не стоит. Мы рассмотрим алгоритм подготовки финансово-экономической информации без учета циклической зависимости, чтобы не превратить статью в долгое и запутанное повествование. В центре раздела представлена схема типового алгоритма подготовки данных для анализа эффективности.

Шаг первый

Формирование планово-нормативного фундамента расчета основных статей доходной и расходной частей проекта на всем его протяжении (на схеме фрагменты шага выделены свето-синим цветом). Собираются и консолидируются качественные и количественные параметры сбыта, потребного оборудования, СМР, бюджетно-нормативной платформы. Анализ статистики и нормативов (для действующего предприятия), бенчмаркинг (для вновь проектируемого бизнеса) имеют непреходящее значение для того, чтобы затем возникли интегральные характеристики ИП. Нормы расхода ТМЦ, их запасов, трудовые и технологические нормативы, налоговая модель и цены – все это нужно для планирования бюджетов и последующей оценки.

Шаг второй

Подготовка и перепроверка ключевых параметров динамики проектных событий. При этом используется сначала традиционный для экономической практики метод начисления. Данный шаг предполагает последовательность действий по планированию следующих значений с определенной логикой формирования информационных блоков.

- Объем производства и выручка от реализации до начала проекта, в ходе реализации проекта и по его завершении.

- Суммы и график инвестиций капитального характера.

- Динамика изменения остаточной и среднегодовой стоимости внеоборотных активов (основные средства, нематериальные активы) компании в связи с реализацией ИП. Из нее естественно вытекает возможность вычислить размер амортизационных отчислений и налога на имущество.

- Сведение текущих издержек хозяйственной деятельности субъекта в связи с реализацией ИП в калькуляцию себестоимости планируемой продукции (услуг).

- Исходя из производственной программы проекта и плана по сбыту, формирование составов затрат по расчетным периодам деятельности, вплоть до плановых отчетных периодов.

- Расчет размера вложений в запас оборотных материальных ценностей, а также устойчивых пассивов, таких как, например, задолженность по заработной плате перед персоналом, резервы предстоящих платежей и т.п.

- Расчет плановых значений прибыли в ее типовых формах и сумм налога на прибыль, планируемых к уплате в соответствии с требованиями законодательства.

Шаг третий

Разработка трех основных бюджетов проекта: бюджета доходов и расходов (БДР), бюджета балансового листа (ББЛ) и финансово-инвестиционного бюджета (ФИБ или плана движения денежных средств) проекта. Основные бюджеты неразрывно связаны не только друг с другом, но и определяют возможности расчета двух ключевых групп показателей эффективности. К ним относятся параметры надежности бизнеса в условиях проводимых работ над проектом и показатели экономической эффективности инвестиций.

Шаг четвертый

Выбор составов показателей и собственно выполнение их расчетов.

Финансовые бюджеты как источники расчетов

Как мы отметили ранее, формы и методы оценки экономической эффективности инвестиционных проектов базируются на данных трех основных бюджетов. Первый бюджет по своей структуре повторяет содержание отчета о прибылях и убытках. Данная форма служит для иллюстрации сравниваемых доходов компании, возникающих в ее производственно-сбытовом секторе и расходов за сопоставимые периоды времени. Естественно, что они должны рассматриваться в привязке к основным процессам, реализуемым в связи с планируемыми инвестициями.

Стоит заметить, что собственно финансовый результат является самостоятельным показателем, участвующим в комплексной оценке эффективности ИП. Его абсолютные значения имеют собственную ценность и для организации-проектоустроителя, и для инвестора даже до момента рафинирования прибыли в таких относительных формах, как, например, рентабельность. В традиционном контексте финансовый результат используется в анализе эффективности хозяйственной деятельности и для поиска резервов его повышения за счет постатейного разбора доходов и расходов.

Расчет налога на прибыль (налог УСНО, если субъект деятельности планируется (находится) на упрощенной системе) следует выполнять с учетом всех нюансов актуального законодательства. Вообще налоговое планирование имеет существенное влияние на эффективность проекта, поэтому целесообразно для данной работы привлекать профессиональных налоговых консультантов. Я уже не говорю о правовой модели, которая является неотъемлемой частью налогового планирования и дает пусть небольшие, но вполне определенные возможности для экономического маневра.

Бюджет балансового листа – вторая основная форма финансового плана проекта. Он представляет собой таблицу, состоящую из двух частей. В первой из них по заданной структуре представлены остатки средств и их размещения, а во второй – остатки источников средств. Баланс – статичная форма оценки финансового состояния компании. Это отличает его от бюджета прибылей и убытков и бюджета движения денежных средств, являющихся динамическими планами доходов и расходов (притоков и оттоков наличности). Для целей оценки эффективности бюджет балансового листа достаточно разрабатывать укрупненно, хотя бы на уровне типовой структуры активов и пассивов.

В статье на тему Cash Flow вопросу планирования финансово-инвестиционного бюджета (плана движения ДС) проекта уделено достаточно внимания. Эта модель планируемых потоков наличности проекта является главным документом для инвестиционного анализа и определения ключевых показателей эффективности. В основе модели лежит небезызвестная методология Cash Flow. Есть ряд существенных отличий данного подхода от метода начисления, отделяющих ФИБ от БДР. Главное из отличий состоит в начислении амортизации, которое в денежных потоках отсутствует.

Расчет показателей рентабельности и оборачиваемости

Как мы помним, инвестиционный проект проходит через три основные стадии: предынвестиционную, инвестиционную и эксплуатационную. Сообразно этому, оценивая эффективность проекта, целесообразно рассматривать две группы показателей эффективности.

- Показатели эффективности эксплуатационной стадии и показатели финансового состояния компании (источники данных: БДР и БЛЛ).

- Показатели эффективности инвестиций, расчет которых производится на основе данных финансово-инвестиционного бюджета (по методу cash flow).

Первая большая группа показателей часто именуется у финансистов, как «критерии надежности» ведения бизнеса. Имеется в виду, что проект не должен нанести урон финансовому состоянию компании, пошатнуть ее устойчивость, независимость, платежеспособность, привести к снижению рентабельности. В чистом виде эти показатели не могут считаться оценивающими эффективность в ее буквальном смысле. Однако, с позиции оценки проекта как целостного явления, они, безусловно, входят в комплекс системных параметров оценки ИП.

Для реализации расчетного комплекса первой группы используются исключительно количественные критерии финансового менеджмента. Финансовая надежность включает такие интегральные характеристики, как рентабельность, критерии финансового состояния, значения расчетов точки безубыточности и финансового рычага. Рентабельность – самый доступный, но весьма информативный параметр данной группы. Различают несколько видов рентабельности и оборачиваемости, относящейся к этому же числу показателей:

- рентабельность активов (ROA);

- рентабельность собственного капитала (ROE);

- рентабельность инвестиций (ROI, ROIC, ROACE);

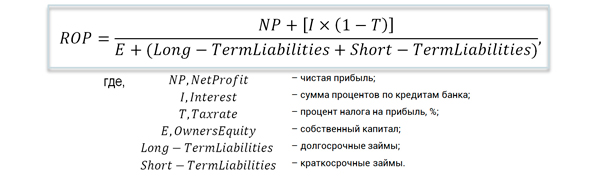

- рентабельность инвестированного капитала (ROP);

- рентабельность продаж (ROS);

- коэффициент оборачиваемости активов (TAT);

- индекс оборачиваемости товарно-материальных запасов (ITR).

В наибольшей степени нас будут интересовать несколько из представленных выше параметров. Одному из них посвящена отдельная статья о показателе рентабельности инвестиций. Самый современный из показателей рентабельности инвестиций – доходность среднего задействованного капитала (ROACE). Не меньшее значение для реализации комплексной оценки эффективности имеет показатель ROP (рентабельность инвестированного капитала). Он характеризует способность компании создавать прибыль в привязке к проекту без учета способа его финансирования. Рассчитать данный параметр позволяет формула, представленная ниже.

Показатели финансового состояния и дополнительной аналитики

С проектом связано текущее и перспективное финансовое состояние компании. Инвестиции не всегда способны приносить благо предприятию-проектоустроителю. При невнимательности его финансовое состояние может быть подвергнуто ряду рисков ухудшения кредитной истории и даже банкротства. Поэтому в анализе используются специальные критерии безрисковой реализации инвестиционного вложения средств в ИП. Они определяют пять подгрупп показателей, для расчета которых используются сведения ББЛ и БДР проекта.

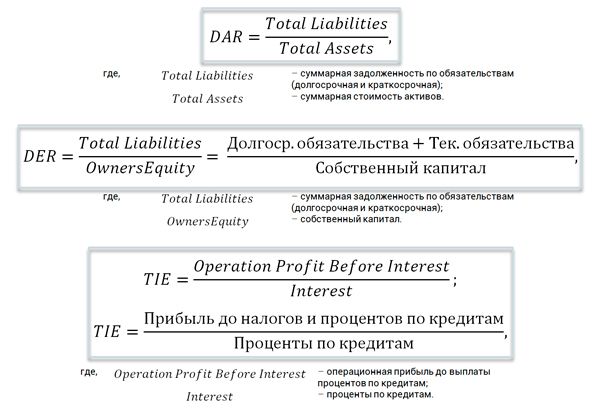

Первая подгруппа отвечает за оценку платежеспособности компании. Под ней мы будем понимать способность отвечать по имеющимся долгосрочным обязательствам предприятия без необходимости ликвидации долгосрочных активов. Данные показатели как раз позволяют оценить риск угрозы банкротства. К ним относятся следующие критерии.

- DAR (Dept Ratio to Assets Ratio). Отношение суммарных обязательств компании к ее суммарным активам, показывающее насколько активы предприятия поддержаны заемным капиталом. Рассчитать показатель позволяет формула, представленная ниже.

- DER (Total dept to Equity Ratio). Отношение заемных средств к собственным средствам компании показывает, сколько суммарных обязательств компании приходится на один рубль ее собственных средств. В России данный показатель именуется коэффициентом финансовой независимости или финансовым рычагом (см. формулу ниже).

- TIE (Times Interest earned Ratio). Индекс покрытия процентных платежей. Это показатель обслуживания долгов компании. В отечественном финансовом менеджменте показатель часто называют коэффициентом покрытия процентов (см. формулу ниже).

Вторая подгруппа показателей отвечает за оценку ликвидности компании. К этой подгруппе относятся критерии текущей и абсолютной ликвидности. Под ликвидностью активов мы будем понимать скорость превращения актива в денежные средства без существенной потери стоимости. Первый показатель дает возможность оценивать способность компании к удовлетворению требований по краткосрочным обязательствам, используя текущие активы, а второй – наиболее ликвидные из них. Качественные отличия между этими показателями не столь велики, тем не менее, они есть. Для реализации расчетов используются формулы, представленные далее.

Оставшиеся три подгруппы показателей стоят еще дальше от инвестиционного анализа, чем рентабельность, платежеспособность и ликвидность. Однако для целостного взгляда на надежность реализации проекта для общего состояния компании они также имеют значение. Речь идет об устойчивости компании, состоянии отношений с покупателями (дебиторской задолженности), анализе безубыточности и финансового рычага. Устойчивость компании определяется динамикой таких критериев, как собственные оборотные средства и чистый рабочий капитал. Не меньшую роль играют параметры объема продаж при точке безубыточности и уровня резерва прибыльности компании в связи с планируемым ИП. Наконец, эффект финансового рычага помогает понять, как изменившаяся структура капитала, вызванная привлечением в проект дополнительных источников, способна повлиять на финансовый результат в целом.

Заключение

В настоящей статье я преднамеренно ограничился предметной областью вспомогательных инструментов для комплексной оценки эффективности инвестиций. Многие авторы полностью сосредотачивают свое внимание на показателях инвестиционного анализа, основанного на исследовании потоков денежных средств. Однако экономическая эффективность проекта не может быть ограничена 5-6 критериями, использующими исключительно cash flow. Это связано с тем, что в большинстве случаев ИП интегрирован во всю совокупность процессов компании и затрагивает многие аспекты экономики предприятия. Проект – это зависимая и влияющая подсистема.

Такая позиция нисколько не умаляет значения исследовательского комплекса NPV, PI, DPP, IRR и т.д. Помимо того, что каждый из этих параметров уже разобран отдельно, предстоит еще ни одно погружение в сквозные примеры расчетов. Это необходимо для того, чтобы мы вместе уточнили логику выработки решений на основе закономерностей и неких нормативных рекомендаций. Универсальной формулы действий здесь не существует. Оценка критериев – всегда компромисс и интересов, и выводов по итогам динамического имитационного моделирования.

Что радует? Очень медленно, постепенно, в источниках начинают появляться рекомендации по выработке методик нормативного сравнения многочисленных параметров. Многое уже сегодня можно взять из теории и практики финансового менеджмента. Например, те же референтные значения для ликвидности, независимости, устойчивости и т.д. И, конечно же, с позиции практики стоит задача перед финансовыми директорами: регулярно осуществлять бенчмаркинг и наращивать аналитический потенциал финансовых нормативов. И финансовый анализ по отдельной компании, и оценка экономической эффективности инвестиционного проекта в локализованном формате от этого только выиграют.