Центральное место финансов в бизнес-планировании

Содержание

Когда появляется значительный опыт в бизнес-планировании, возникает стойкое ощущение особой профессиональной ориентации документа – бизнес-план проекта. Маркетинг и технико-технологическая новация играют направляющую роль в данном процессе, но, бесспорно, ключевое, центральное, сквозное значение имеет финансовый раздел бизнес-плана. И настоящим аспектом буквально пронизан весь процесс планирования нового проекта или целого направления деятельности. В данном материале мы поговорим о финансовом плане как о крупном блоке плана бизнеса.

Подходы разных методик

Сразу же хочется «застолбить» универсальный контекст бизнес-планирования с позиции того, что не имеет большого значения вид направленности плана проекта. Действительно, формирует ли предприниматель бизнес «с нуля» или компания организована как непрерывная череда больших проектов, имеющих продуктовую или региональную направленность. Подход в обоих случаях похож. А вот шансов создать успешную модель у действующего бизнеса больше в силу более вероятного присутствия The Best Practice. Но, опять-таки, это как посмотреть.

Нордстремовский фанки-бизнес уже здесь, «черные лебеди» Нассима Талеба «приплывают» все чаще. Жизненный цикл продуктов и бизнес-идей все короче. Далеко ходить не надо, взять, например, ресторанный бизнес или бизнес по производству гаджетов. Все весьма непродолжительно. Возрастает ли роль бизнес-планов в таких условиях? И да, и нет. Доверие к рыночным и технологическим прогнозам в проектах все больше девальвируется. А потребность в динамическом многовариантном финансовом моделировании растет.

Следует четко осознавать тот факт, что бизнес-план проекта – это средство убеждения инвестора или займодателя финансово-аналитическими аргументами, в какой бы ипостаси он не выступал. Заинтересованное лицо может быть владельцем компании-проектоустроителя, стратегическим инвестором, представителем государства, распоряжающимся бюджетными средствами. Иногда контрагент действует как коллективный орган, например, кредитный комитет кредитной организации. Цель финансовой части плана состоит в результативном убеждающем воздействии на объект коммуникаций по двум тезисам:

- финансовый расчет и инвестиционный анализ выполнены профессионально;

- варианты расчетов учитывают основные риски проекта.

Профессионализм проявляется обычно в учете всех отраслевых, корпоративных, бухгалтерских, фискальных и иных нюансов проекта, а также в следовании нормам применяемой методики. Методика бизнес-планирования обычно навязывается лицом с самой сильной переговорной позицией, к которому проектоустроитель обратился в надежде получить поддержку или согласие на проект. Варианты состава основного документа, применяемого в разных методиках, нами рассмотрены в статье на тему, посвященной значению структуры бизнес-плана. Все они центральное место отводят финансовой части плана.

Используя сравнительную таблицу, представленную выше, можно сделать вывод, что методологическая модель бизнес-плана ЕБРР наиболее тщательно детализирует финансовое планирование. Это вполне естественно, поскольку весомую долю обоснования занимает вопрос обеспеченности планируемых в проекте кредитных ресурсов. Цифры в скобках означают порядковые номера последовательности разделов и подразделов документа. Стоит обратить внимание, что практически во всех рекомендациях расчет финансового плана проекта дополняется анализом эффективности инвестиций, который называется по-разному, но суть едина. Финансовая часть имеет три вектора деления на блоки.

- С позиции выполняемых функций управления финансами раздел делится на фактологический набор финансовых отчетов, планировочную часть, аналитический блок и расчет имитационного моделирования проекта.

- С позиции локализации финансовой информации раздел может быть поделен на финансовый план отдельно выделенного проекта и план, интегрированный в общекорпоративную финансовую модель деятельности компании на весь проектный период.

- С точки зрения вида финансового плана проекта или отчета о его исполнении.

Последний вектор деления раздела означает, что мы вычленяем из него:

- план прибылей и убытков, план движения денежных средств и прогноз балансового листа, которые иногда называют бюджетами, но суть от этого не меняется;

- одноименные отчеты: прибыли и убытков, движения ДС и бухгалтерского баланса.

Планирование доходов и расходов

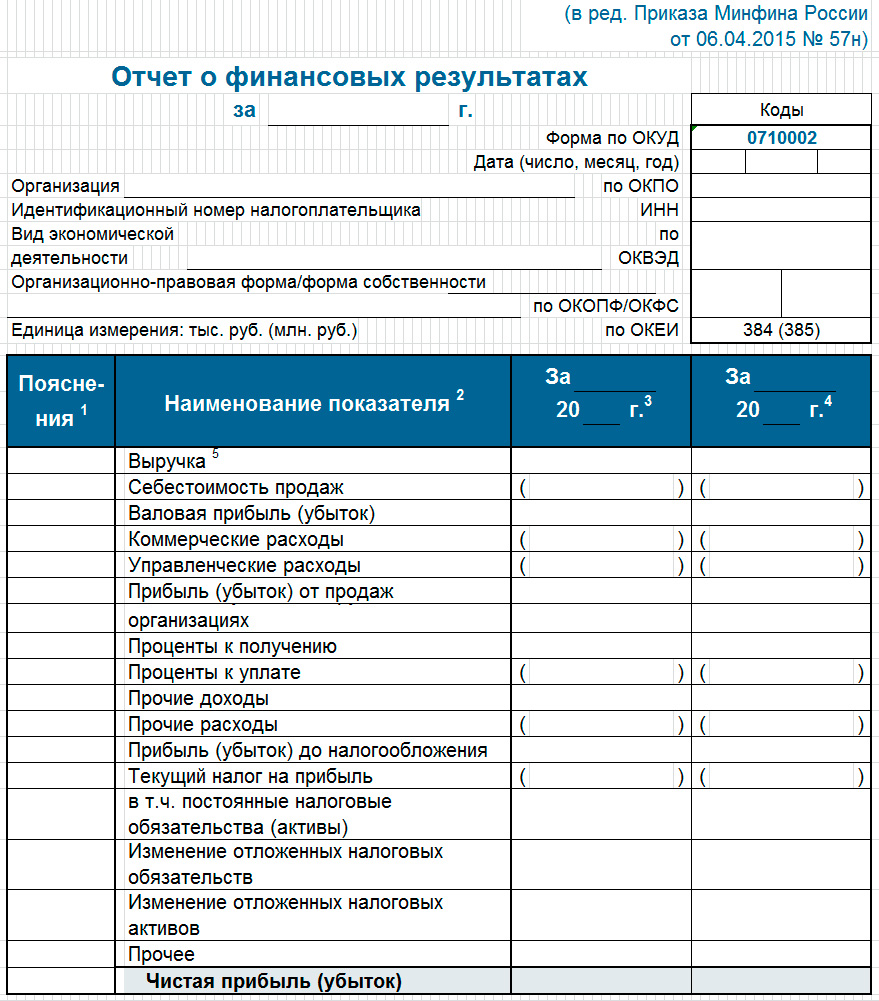

Как уже было отмечено, планировочная часть финансового раздела бизнес-плана состоит из трех документов, возникающих в связи с реализацией проекта, первый из которых – план прибылей и убытков. Форма этого документа полностью совпадает с формой по ОКУД 0710002, утверждаемой Минфином РФ (отчет о прибылях и убытках, представлен ниже). Цель данного плана состоит в предоставлении возможности инвестору убедиться в прибыльности компании-проектоустроителя.

Расчет основных значений для заполнения документа выполняется и в результате передачи данных из других планов, и путем специальных вычислений, о которых речь пойдет ниже. При планировании используется метод начислений, учитываются не только возможности рыночной доходности, цены на основные расходные позиции, но и особенности учетной политики компании. Для построения плана о прибылях и убытках потребуется привлечь следующие сведения.

- Планируемая валовая выручка и план потерь при продажах по месяцам первые два года проекта. В последующие периоды (годы) проекта финансовая модель позволяет перейти на более длинные плановые периоды (квартал, год). Выручка берется из данных плана продаж, имеющих контрактную природу. Кредитная политика в расчет не принимается, и если договорами не предусматривается иной порядок, выручка формируется в плановых значениях полной отгрузки (закрытий актов сдачи-приемки) по периодам расчета.

- Часть издержек в составе переменных расходов на производство и выпуск проектной продукции (оказание услуг) импортируется из плана издержек. Этот вид расходов прямо зависим от плана производства по расчетным периодам (год, квартал, месяц).

- Часть издержек в составе условно-постоянных затрат на производство и управление: операционные расходы (основное и вспомогательное производство), административные (общехозяйственные) расходы, издержки обращения (коммерческие расходы). Нельзя при этом забывать, что к условно-постоянным расходам также относятся амортизационные отчисления, проценты за кредит к уплате и налоги начисленные.

На мой взгляд, третий блок сведений формируется весьма трудоемко. С одной стороны, метод начислений позволяет игнорировать условия вероятного коммерческого кредита со стороны поставщиков и подрядчиков. И можно считать, что как только материалы, сырье, не связанные с объемами производства, электроэнергия, услуги регулярного характера получены, издержки заводятся в модель. С другой стороны, факторов, которые нужно обязательно учитывать, достаточно много. Среди них:

- названный выше износ ОС и НМА (амортизация), суммы которого зависят от политики начисления (линейным или нелинейным способом);

- учет расходов будущих периодов (расходы на лицензионное ПО, на сертификацию продукции, на ДМС и т.п.);

- необходимость формирования резервов предстоящих расходов и платежей (накопление средств на ремонт, сезонные работы, отпускные и т.п.);

- применяемая налогово-правовая модель деятельности, от выбора которой сильно зависит не только размер постоянных, но и переменных издержек).

Прогноз балансового листа

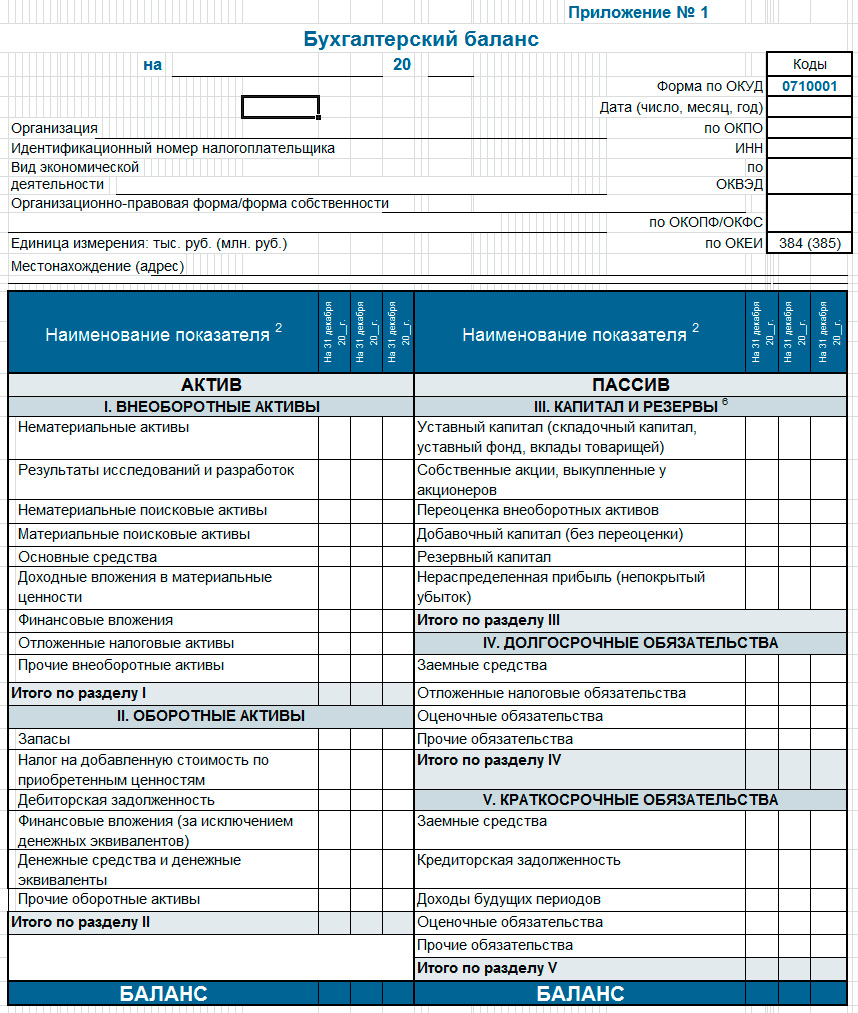

Балансовый лист или ведомость, которая официально именуется бухгалтерским балансом, является планово-отчетным документом совершенно иной природы, нежели план (отчет) о прибылях и убытках. Если в последнем отражаются сведения о начислении доходов и расходов, формировании финансового результата внутри расчетного периода, то есть показывается динамика соответствующих значений, то баланс – документ, отражающий статику, состояние. Не зря про актив баланса говорят, что он демонстрирует состояние средств и их размещения, а про пассив – как о состоянии источников средств компании.

Выше представлена адаптированная форма бухгалтерского баланса для целей прогнозирования в рамках подготовки бизнес-плана проекта. Цель баланса – показать заинтересованным сторонам, устойчиво или нет финансовое состояние компании (ликвидность, независимость, платежеспособность), которая намерена реализовать проект в определенный период времени. Планирование баланса компании обычно выполняется на 31 декабря каждого расчетного года, в течение всего периода проекта. Это вовсе не отменяет вывода остатков активов и пассивов на промежуточные даты. Кроме того, для работы над прогнозом нужен стартовый баланс, если проект не подразумевает бизнеса «с нуля».

Для кредиторов и инвесторов, оценивающих возможности своего участия, прогнозный баланс имеет не меньшее, а порой даже большее значение, чем план по прибылям и убыткам. Если предприятие действующее, я рекомендую осуществлять планирование балансовой ведомости, а затем и плана движения ДС по определенному алгоритму.

Шаг 1. Изучить статистику остатков краткосрочных пассивов (краткосрочных обязательств) и установить нормативные значения не уменьшаемых остатков по статьям раздела с учетом планируемого роста оборотов. Рекомендую начинать с норматива задолженности по заработной плате, затем перейти к задолженности перед поставщиками и подрядчиками, к краткосрочным заемным обязательствам и т.д. Это первая итерация работы с разделом V.

Шаг 2. Выполнить планирование остатков оборотных (текущих) активов. Лучше начать с нормирования уровня запасов, для ориентира следует использовать статистику динамики показателя оборачиваемости оборотных средств для разных групп ТМЦ. Экстраполируя полученные значения на рост объемов производства, выработать нормативы остатков на все расчетные даты проектной реализации. Далее надлежит определить размер капиталовложений в запасы.

Шаг 3. Продолжить планирование Раздела II баланса. Выполнить нормирование остатков дебиторской задолженности. Рассчитать значение коэффициента отвлечения оборотных активов в дебиторскую задолженность за последние 3 года. Произвести уточнение кредитной политики компании и выстроить прогноз ДЗ на весть период проекта.

Шаг 4. Опираясь на показатели ликвидности, уточнить в несколько итераций параметры разделов V и II балансового листа, маневрируя по самым мобильным статьям указанных разделов с тем, чтобы не допустить провала текущей и абсолютной ликвидности.

Шаг 5. Используя инвестиционный план, выполнить первую итерацию прогнозирования долгосрочных пассивов, включая дополнительный собственный капитал от инвесторов и заемный капитал. При построении новой финансовой структуры капитала опираться на функциональную финансовую стратегию бизнеса.

Шаг 6. Рассчитав эффект финансового рычага, выполнить планирование оптимального размера заемного капитала. Вернуться к Плану прибылей и убытков, откорректировать значения процентов за кредит к уплате. Дальнейшие шаги алгоритма переносятся в планирование движения ДС и блок динамического моделирования.

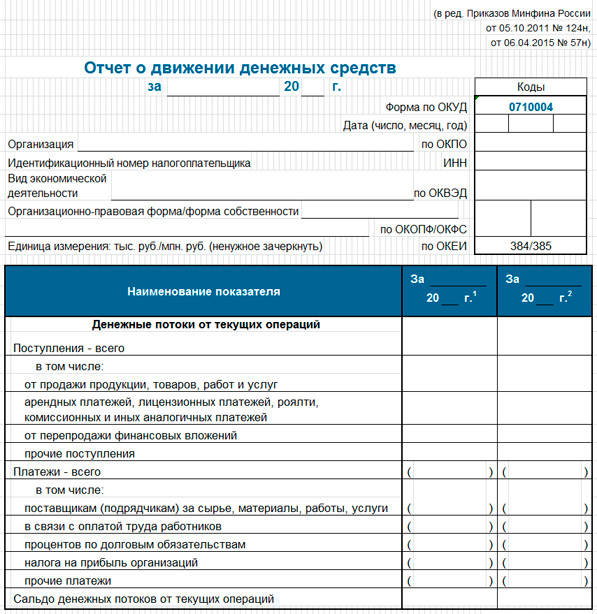

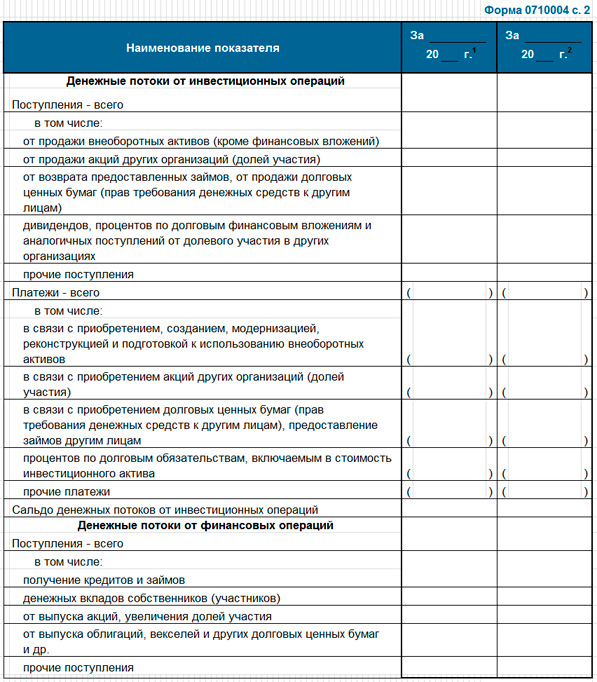

Прогноз Cash Flow и динамическое моделирование

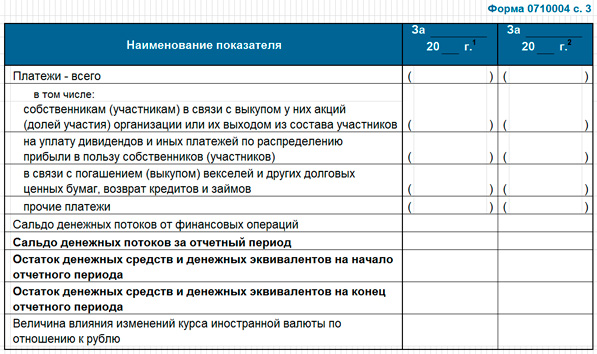

Наиболее правильным будет, если план денежных потоков (Cash Flow), составляется в конце после плана прибылей и убытков и балансовой ведомости. Его рекомендуется считать двумя методами: косвенным и затем прямым. В этом как раз и помогают два предыдущих плановых документа. Цель Cash Flow состоит в том, чтобы продемонстрировать способность компании реализовать проект без кассовых разрывов в логике, позволяющей получить удовлетворительные результаты инвестиционного анализа. В отличие от баланса, который показывает уравновешенность активов, пассивов и их структуру, план движения денежных средств должен убедить в достаточности потоков денег и их остатков. Ниже приводится типовая форма соответствующего отчета (форма 0710004).

Состав, логика и пример построения отчета о движении денежных средств приведен в статье на тему Cash Flows, поэтому не вижу смысла в методологическом обзоре. Мне бы хотелось продолжить алгоритм, который начат в предыдущем разделе, поскольку он составляет определенную ценность.

Шаг 7. Косвенным методом сформировать укрупненный Cash Flow компании, и затем из него вычленить план денежных потоков применительно к оборотам, генерируемым проектом.

Шаг 8. Разукрупнить полученный на предыдущем шаге план движения ДС до постатейной детализации, начиная с операционного CF. Уделить внимание отличиям поступлений от начислений выручки. Вывести значения выбытий ДС в порядке расчетов с поставщиками и подрядчиками в отличие от начисления издержек производства и обращения.

Шаг 9. Используя план инвестиций и продажи объектов основных средств, по завершению эксплуатации детализировать инвестиционный CF.

Шаг 10. Используя первую редакцию плана заимствований, выполнить планирование финансового CF, предполагая, что структура капитала окажется соответствующей оптимальным результатам по эффекту финансового рычага. Выверить NCF.

Шаг 11. На основе развернутого Cash Flow и структуры капитала завершить уточнение статей балансового листа (Разделы I, III и IV) и плана прибылей и убытков. Рассчитать показатели рентабельности, деловой активности, финансовой независимости и устойчивости. При отклонении параметров от нормативных значений произвести коррекции по структуре капитала.

Шаг 12. Повторить цикл Шагов с 1 по 11 для каждого расчетного периода. Выполнить расчет экономической эффективности проекта и произвести ее оценку на основе традиционных параметров инвестиционного анализа (NPV, PI, DPP, IRR, MIRR, ARR).

Шаг 13. Осуществить имитационное моделирование минимум по трем сценариям: оптимистичному, пессимистичному, сбалансированному. За факторы сценарной динамики принять объемы продаж, ключевые статьи издержек, уровень инфляции и другие рисковые позиции.

Заключение

Говорят, что бизнес-планирование – это технология. Наверное, да, технология. Но по мне, если рассматривать подлинное планирование бизнеса, это во многом искусство, не лишенное мук творчества. Я убежден, что планирование новых направлений и продуктов должно выполняться высокопрофессиональными экономистами уровня финансового директора или лишь на одну ступень ниже. Работа весьма трудоемкая. Держать всю модель в голове и учитывать множество факторов бывает невероятно сложно.

Понятно, что вручную без средств автоматизации выполнить бизнес-план на хорошем уровне даже для среднего действующего предприятия невероятно. Тут-то и должны помочь такие пакеты, как Project Expert, Альт Инвест или хотя бы хорошо запрограммированный MS Excel. Вместе с тем, я настоятельно рекомендую финансистам сознательно идти на мучения и хотя бы раз выполнить все расчеты самому с бумагой, карандашом, калькулятором и стандартным табличным редактором. Пусть будут ошибки, пусть будут неточности. Уверен, что такой опыт даст мощный толчок к развитию профессионала и уровня убедительности расчетных аргументов.