Снижение операционных рисков в бухгалтерии компании

Содержание

Ряд рисков в полноте понимания и реагирования пришло в деловую сферу из отрасли финансово-кредитных услуг. Таким примером может послужить валютный, процентный, а также операционный риск. Последний вид риска на предприятиях еще не получил в достаточной мере регламентационной проработки так, как это произошло в банковской сфере. Однако финансовые директора многих компаний на протяжении последних 20-ти лет достаточно часто встречаются с проблемами, вызванными неблагоприятными событиями операционной природы. А это значит, что на обозначенную выше тему пришла пора начать разговор.

Что понимать под операционным риском?

Приглашаю вас обратиться к такому семантическому свойству слова «операция», как его значение. Очевидно, что разнообразие интерпретаций данного слова в русском языке велико. Среди разнообразного их множества нас будут интересовать только три варианта значений, так или иначе применимых для предприятия как коммерческой организации.

- Операция в смысле работы как элементарного действия в составе бизнес-процесса в деятельности компании без привязки к типу процесса (основного, обеспечивающего, управления, развития и т.д.).

- Операция как часть блока деятельности в составе трех финансовых форм Cash flow (операционной, инвестиционной и финансовой его составляющих).

- Операция с позиции транзакции, совершаемой или финансовым институтом, или коммерческой организации и их денежном обороте.

Может ли операционный риск (ОР) как понятие быть прямо перенесено из банковской сферы? Общепризнано, что высокий уровень регулирования банковской деятельности обеспечил существенно больший прогресс в применении риск-менеджмента, нежели в реальном секторе. Широко известны рекомендации Базелевского комитета по надзору, упрощенно называемыми «Базель II», в которых предложено определение понятия операционного риска.

К данной категории рисков в докладе международного комитета предлагается относить риски убытков из-за неадекватных или ошибочных процессов внутреннего содержания деятельности, систем, действий сотрудников или внешних событий. В понятие разрешается включить явление юридического риска, но рекомендуется исключить из него риски стратегического и репутационного типа. В связи с тем, что акцент в определении сделан на ошибках внутренних процессов, можно заключить, что Базель II сделал ставку на первый смысл операции, обозначенный выше.

Если осуществлять буквальную трансляцию понятия ОР в менеджмент промышленного или торгового предприятия, то не остается места для другого восприятия данного явления (например, с позиции вида деятельности в Cash flow). И действительно, если мы вправе говорить об инвестиционном риске, о неблагоприятных последствиях решений в сфере финансовой деятельности, то почему мы не можем выделить операционный риск как подвид финансового риска в области движения денежных средств в операционном секторе? Звучит логично, но само понятие при этом размывается.

Говоря о субъекте деятельности реальной экономики, я бы предложил оставить в понятии «операционный риск» только два смысла: процессуально-системный (реплика из Базеля II) и транзакционный. Транзакционный риск трудно игнорировать, так как рост числа кредитных операций и валютных сделок все более очевиден в последние годы. А вот операционные риски из состава возможностей нежелательных событий, связанных с движением ДС, я бы исключил, отнеся подобные угрозы к общему понятию финансового риска. Во всяком случае, так могла бы возникнуть хоть какая-то ясность.

Виды рисков в бухгалтерии

Почему я локализую рассматриваемый вопрос до уровня ставшего почти стандартным обеспечивающего бизнес-процесса? На мой взгляд, пример учетного компонента системы обеспечения основных процессов позволяет лучше всего разложить природу операционного риска. Тут, скорее всего, с позиции психологии возникает ощущение близости учетных операций к операционной деятельности финансово-кредитного учреждения. Только в банке эти процессы относятся к фронт-офису, а на предприятии – к бэк-офисным процедурам. Вновь обратимся к определению Базелевского международного комитета и посмотрим на основные источники риска.

- Ошибки в действиях сотрудников.

- Неадекватные штатным предписаниям действия или бездействие сотрудников в нужный момент.

- Ошибки в построении организационных, информационных и прочих систем.

- Ошибочная или неадекватная регламентация отдельных бизнес-процессов.

- Ошибки в реакции на определенные внешние события.

Указанные выше виды причин относятся к источникам, связанным с действиями человеческого ресурса предприятия. Действия сотрудников всей компании и отдельных подразделений, например, бухгалтерии, относятся к управленческим и к исполнительским. Видом управленческих действий, приводящих к возникновению риска, являются принимаемые решения без учета вероятности неблагоприятных событий. С этой точки зрения и транзакционные риски также связаны с неточными или неверными решениями. Среди рисков транзакций бухгалтерии или иных служб финансового департамента компании мы можем выделить:

- риск ошибок платежных операций;

- риск неисполнения платежного календаря;

- риск неверного начисления налогов и сборов;

- операционный валютный риск;

- риск портфельного инвестирования в покупку ценных бумаг;

- другие операционные риски финансово-экономических служб.

С точки зрения транзакций наиболее характерным является операционный валютный риск. О нем мы вели речь в статье на тему работы с проектными валютными рисками. В целом же, можно отметить, что риски, обладающие качествами операционной принадлежности, делятся на внутренние и внешние. Однако, что касается бухгалтерии, это должна быть настолько регламентированная сфера, что практически все внешние риски могут быть сведены к внутренним. Классификация операционных рисков в учетной службе предприятия приводится ниже.

Какие риски в бухгалтерии компании главные? По существу, идентифицируемые виды ОР предприятия в области учета связаны с соответствующими бухгалтерскими задачами. И если постараться выработать максимально объективный взгляд на бухгалтерию коммерческой организации, то вполне вероятно обнаружится группа результатов, среди которых основными являются:

- Обеспечение безопасности учетной информации и сохранности имущества компании.

- Достижение достоверности учетной информации.

- Соблюдение сроков отражения хозяйственных фактов и событий для целей управления и налогообложения.

Методы оценки и управления рисками

Следующим вопросом стоит то, как оценивать операционный риск в бухгалтерии? Деловым людям нужно помнить простую истину, что избежать операционные риски в учете нельзя. Их можно только передать, локализовать, определенным образом диверсифицировать и в некоторой степени компенсировать. Методы оценки операционного риска в учетной службе основываются на четырех базовых моментах.

- Статистика убытков компании, которые она понесла из-за нарушений в учете за весь прошлый период ее деятельности.

- Данные о нарушениях и стратегических несоответствиях, выявленных согласно управленческой и фискальной учетным политикам в ходе внутреннего аудита учета и отчетности.

- Результаты внешних обязательных и инициативных аудитов.

- Акты выездных и камеральных налоговых проверок с учетом последней даты их выполнения.

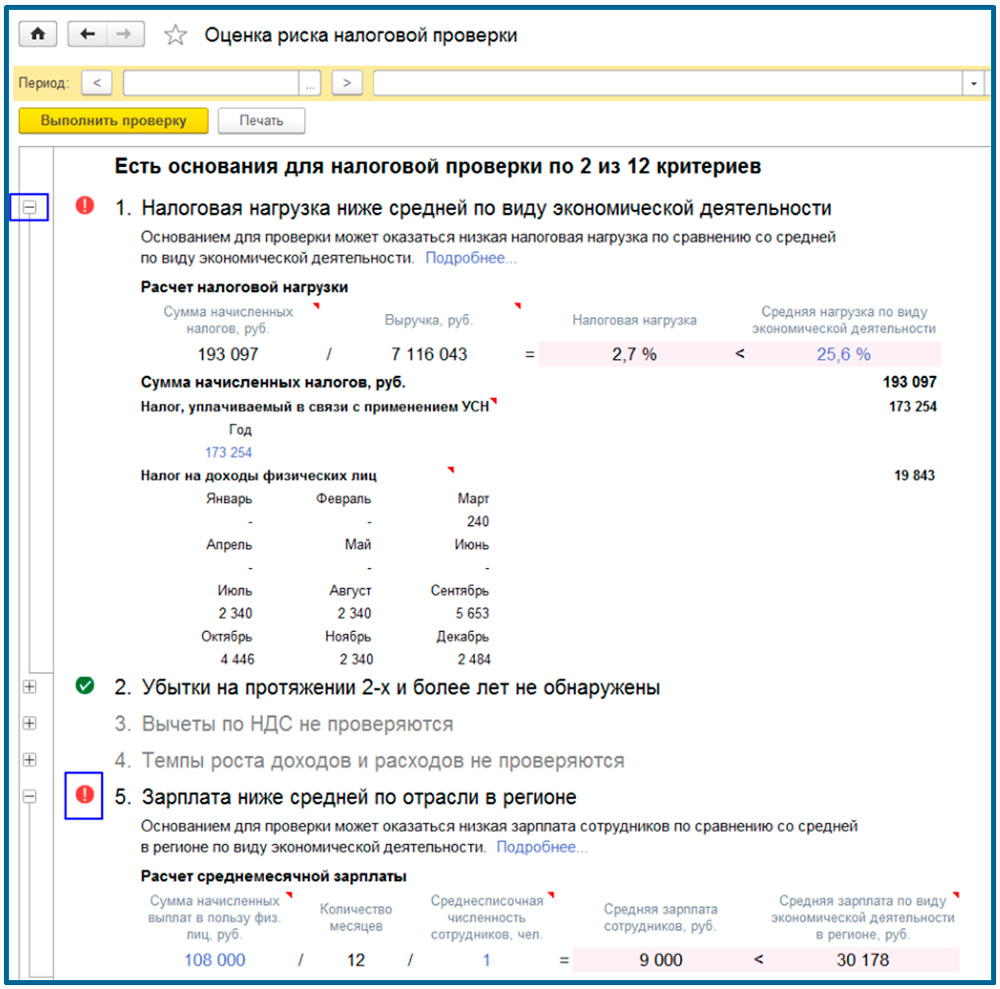

Ответственность за выявление и оценку ОР в бухгалтерии лежит на высшем руководстве предприятия, но де-факто эту работу выполняет обычно финансовый директор по поручению генерального директора. Объективности ради, методы, которые обычно применяются для анализа и оценки, носят качественный характер, а количественные умозаключения в большинстве своем основаны на эвристических методах и экспертных оценках. Хотя в последнее время стали появляться интересные решения и в средствах автоматизации. Так, например, в ПП «1С: Бухгалтерия 8.3» существует встроенная процедура анализа потенциального риска фискальной проверки. Интерфейс такого решения представлен вашему вниманию ниже.

Управление операционным риском, в первую очередь, строится с целью снизить вероятность негативного влияния человеческого фактора. Трудовые отношения с сотрудниками бухгалтерии не предполагают возможности передачи риска на них. Однако в систему мотивации обязательно нужно интегрировать три параметра: безопасность, достоверность и своевременность учетной информации и отчетности. Такие методы управления, как страхование и формирование резервных фондов, вполне применимы для ОР. Это касается ошибок учета, денежных и валютных транзакций, штрафных санкций от контролирующих органов и в результате судебных разбирательств.

И все же, самым правильным способом снижения ОР в учетной деятельности я считаю компетентный многоуровневый контроль работы сотрудников бухгалтерии, имеющий должную регламентацию и основание в форме соответствующих политик. Беда в том, что в современных компаниях общим местом стало явление, когда финансовый директор слабо представляет все нюансы бухгалтерского учета и налогообложения. На мой взгляд, он – первое лицо, который должен быть способен сесть на любое рабочее место исполнителя и выполнить учетно-расчетные функции на достойном уровне.

В этом случае совершенно иначе будут рассматриваться результаты внутреннего аудита, улучшится подбор специалистов, оплата труда бухгалтеров станет стимулирующей и мотивирующей, а не окладной безликостью. Неизбежно в таком случае появится шанс подтянуть управление операционным риском до очень приличного уровня. Такое станет возможным за счет механизмов лимитирования и дифференцированного подхода к контролю и исполнению операций. Ошибки и нарушения, хотя и не прекратятся, но станут появляться значительно реже за счет мероприятий регламентации, обучения и аттестации.